หน้าที่อย่างหนึ่งของผู้ประกอบการที่มีหน้าที่เสียภาษีเงินได้นิติบุคคล จำเป็นต้องทราบว่าฐานภาษีของภาษีเงินได้นิติบุคคลหมายรวมถึงอะไรบ้าง เพื่อจะได้ปฏิบัติให้ถูกต้องตามหลักกฎหมายภาษีอากร โดยทั่วไปเข้าใจกันว่า ฐานภาษีของภาษีเงินได้นิติบุคคลคือ จำนวนเงินกำไรที่จะนำมาใช้เพื่อคูณอัตราภาษีเงินได้นิติบุคคล แต่ในความเป็นจริงฐานภาษีมีหลายลักษณะ ฐานภาษีที่ต่างกัน ผู้มีหน้าที่ต้องเสียภาษี และอัตราภาษีตามฐานภาษีเหล่านั้นยังมีรายละเอียดที่ต่างกันไปด้วย

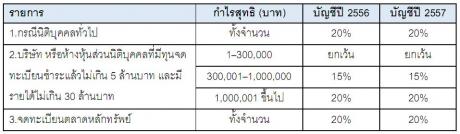

โดยทั่วๆไปที่รวบรวมได้ ณ ปัจจุบัน

| กำไรสุทธิ | อัตราภาษี% |

| ไม่เกิน 300,000 บาท | ยกเว้น |

| เกิน 300,000 บาท แต่ไม่เกิน 3,000,000 บาท | 15 |

| เกิน 3,000,000 บาทขึ้นไป | 20 |

อธิบายรายละเอียดในแต่ฐานภาษี ได้ดังนี้

1.ฐานกำไรสุทธิ เป็นฐานภาษีที่สำคัญเป็นลำดับแรก เนื่องจากเป็นฐานที่จัดเก็บภาษีได้มากที่สุด จำแนกรายละเอียดเป็น 3 ประเด็น คือ

1.1 ผู้ที่มีหน้าที่เสียภาษีเงินได้นิติบุคคลจากกำไรสุทธิ ได้แก่

1.2.1 บริษัทหรือห้างหุ้นส่วนนิติบุคคลที่ตั้งขึ้นตามกฎหมายไทย ไม่ว่ามีสาขาอยู่ในหรือนอกประเทศ จะต้องนำกำไรสุทธิของสาขามารวมกำไรสุทธิของสำนักงานใหญ่เพื่อเสียภาษีเงินได้นิติบุคคล

1.2.2 บริษัทหรือห้างหุ้นส่วนนิติบุคคลที่ตั้งขึ้นตามกฎหมายของต่างประเทศ

1.2.3 กิจการที่ดำเนินงานเป็นทางการค้า หรือหากำไร โดยรัฐบาลต่างประเทศ องค์การรัฐบาลต่างประเทศ หรือนิติบุคคลอื่นที่ตั้งขึ้นตามกฎหมายของต่างประเทศ

1.2.4 กิจการร่วมค้า

1.2 การคำนวณกำไร กำไรสุทธิที่คำนวณได้จะต้องเป็นไปตามเงื่อนไขกำไรสุทธิทางภาษีอากร คือ คำนวณจากรายได้ในรอบระยะเวลาบัญชีหักด้วยรายจ่ายตามเงื่อนไขมาตรา 65 ทวิ และมาตรา 65 ตรี รายได้และรายจ่ายที่นำมาคำนวณกำไรสุทธิ ให้ใช้เกณฑ์สิทธิ กล่าวคือ รายได้และรายจ่าย (ที่เกี่ยวกับรายได้) เกิดขึ้นในรอบระยะเวลาบัญชีใด แม้ยังไม่ได้รับหรือจ่ายเงินในรอบบัญชีนั้น ถือว่าเป็นรายได้และรายจ่ายที่ต้องนำมาคำนวณกำไรสุทธิในรอบบัญชีนั้น

1.3 อัตราภาษี สำหรับรอบระยะเวลาบัญชีที่เริ่มใน หรือหลังวันที่ 1 มกราคม 2535 เป็นต้นมา ให้บริษัทหรือห้างหุ้นส่วนบุคคลทั่วไปที่ต้องเสียภาษีเงินได้นิติบุคคล เสียภาษีเงินได้นิติบุคคลในอัตราร้อยละ 30 เว้นแต่จะรัฐบาลจะออกมาตรการทางภาษีตามสภาพเศรษฐกิจขณะนั้น เช่นหลายปีที่ผ่านมาดังนี้

สำหรับปีบัญชี 2558 อัตราภาษีเป็นดังนี้

1.4 การยื่นแบบแสดงรายการและการชำระภาษี บริษัทหรือห้างหุ้นส่วนนิติบุคคลที่เสียภาษีเงินได้จากกำไรสุทธิจะต้องยื่นแบบแสดงรายการและชำระภาษี ดังนี้

1.4.1 การเสียภาษีเงินได้นิติบุคคลครึ่งรอบปี จะต้องยื่นแสดงแบบรายการพร้อมชำระภาษี (ถ้ามี) ตามแบบ ภ.ง.ด. 51 ภายใน 2 เดือน นับจากวันสุดท้ายของทุก 6 เดือนแรก ของรอบระยะเวลาบัญชี

1.4.2 การเสียภาษีเงินได้นิติบุคคลเมื่อสิ้นรอบปี จะต้องยื่นแสดงแบบรายการพร้อมชำระภาษี (ถ้ามี) ตามแบบ ภ.ง.ด. 50 ภายใน 2 เดือน ภายใน 150 วันนับแต่วันสุดท้ายของรอบระยะเวลาบัญชี

2. ฐานภาษีจากยอดรายได้ก่อนหักรายจ่าย จำแนกรายละเอียดในส่วนนี้เป็น 3 ประเด็นคือ

2.1 ผู้มีหน้าที่เสียภาษี ได้แก่ กิจการขนส่งระหว่างประเทศของบริษัทหรือห้างหุ้นส่วนนิติบุคคลต่างประเทศ และมูลนิธิหรือสมาคมที่ประกอบกิจการแล้วมีรายได้

2.2 ฐานภาษี แยกเป็นฐานภาษีกรณีกิจการขนส่ง และฐานภาษีกรณีมูลนิธิหรือสมาคม

2.1.1 กรณีกิจการขนส่ง แบ่งออกเป็น 2 ลักษณะ คือ

1) กรณีรับขนคนโดยสาร รายได้เกิดจากค่าโดยสาร ค่าธรรมเนียมและประโยชน์อื่นใดที่เรียกเก็บในประเทศไทยก่อนหักรายจ่ายใด ๆ เนื่องจากการรับขนคนโดยสารนั้น ให้คำนวณภาษีในอัตราภาษีร้อยละ 3

ฐานภาษีสำหรับการให้บริการรับขนคนโดยสารซึ่งต้องนำไปรวมคำนวณเสียภาษีเงินได้นิติบุคคลให้คำนวณจาก มูลค่าของค่าโดยสารที่ได้รับ หรือพึงได้รับสำหรับระยะทางจากต้นทางถึงปลายทางตามที่ระบุในตั๋วโดยสาร รวมถึงค่าธรรมเนียมและผลประโยชน์อื่นใดที่เรียกเก็บจากคนโดยสารอันเนื่องมาจากการให้บริการรับขนคนโดยสาร ไม่ว่าบริษัทหรือห้างหุ้นส่วนนิติบุคคลนั้นจะให้บริการรับขนเองทั้งหมด หรือให้ผู้ประกอบการอื่นรับขนส่งช่วงให้

2) กรณีรับขนของ รายได้เกิดจากค่าระวาง ค่าธรรมเนียม และประโยชน์อื่นใดที่เรียกเก็บไม่ว่าใน หรือนอกประเทศก่อนหักรายจ่ายใด ๆ เนื่องจากการรับขนของออกจากประเทศไทยนั้น ให้คำนวณภาษีอัตราร้อยละ 3

ฐานภาษีสำหรับการให้บริการรับขนสินค้าซึ่งต้องนำไปรวมคำนวณเสียภาษีเงินได้นิติบุคคลให้คำนวณ จากมูลค่าของค่าระวางที่ได้รับหรือพึงได้รับ สำหรับระยะทางจากต้นทางถึงปลายทางตามที่ระบุในแอร์เวย์บิล (Air Way Bill หรือ AWB ใบนำส่งสินค้าระหว่างประเทศ) ในกรณีรับขนสินค้าโดยอากาศยาน หรือสำหรับระยะทางถึงปลายทางตามที่ระบุในบิลออฟเลดิง (Bill of Lading หรือ B/L ใบตราส่งสินค้า) ในกรณีรับขนสินค้าโดยเรือทะเล รวมถึงค่าธรรมเนียมและประโยชน์อื่นใดที่เรียกเก็บจากผู้รับบริการอันเนื่องมาจากการให้บริการรับขนสินค้า ไม่ว่าสายการบินหรือสายการเดินเรือนั้นจะให้บริการรับขนเองทั้งหมด หรือให้ผู้ประกอบการอื่นรับขนส่งช่วงให้

กิจการขนส่งระหว่างประเทศของบริษัทหรือนิติบุคคล ต่างประเทศจะต้องยื่นแบบแสดงรายการและชำระภาษีเงินได้นิติบุคคลภายใน 150 วัน นับแต่วันสุดท้ายของรอบระยะเวลาบัญชี กิจการขนส่งระหว่างประเทศนี้ ไม่ต้องยื่นเสียภาษีครึ่งรอบระยะเวลาบัญชีแต่อย่างใด แบบแสดงรายการที่ใช้ยื่น คือ ภ.ง.ด.52 (ยื่นรอบระยะเวลาบัญชี ละ 1 ครั้ง)

2.1.2 กรณีมูลนิธิหรือสมาคม มูลนิธิหรือสมาคมใดมิได้จดทะเบียนการจัดตั้งให้ถูกต้องตามกฎหมายจะมีฐานะเป็นเพียงคณะบุคคล ซึ่งอาจจะต้องเสียภาษีเงินได้บุคคลธรรมดา เช่น บริษัทจัดตั้งสโมสรสำหรับพนักงานเพื่อดำเนินกิจกรรมสันทนาการสำหรับพนักงาน หรือนักศึกษาจัดตั้งสโมสรหรือชมรมต่าง ๆ โดยไม่ได้ผูกพันกับนิติบุคคลใดโดยเฉพาะ ย่อมมีฐานะเป็นห้างหุ้นส่วน หรือคณะบุคคลที่มิใช่นิติบุคคลซึ่งจะต้องเสียภาษีเงินได้อย่างบุคคลธรรมดาแม้ว่าจะไม่มีวัตถุประสงค์เพื่อการค้าหรือเพื่อที่จะแบ่งปันกำไรก็ตาม

รายได้ของมูลนิธิหรือสมาคมที่ต้องเสียภาษีเงินได้นิติบุคคล รายได้ที่มูลนิธิหรือสมาคมจะต้องเสียภาษีเงินได้ จะรวมถึงรายได้ทุกอย่างไม่ว่าจะได้มาจากทางใด เช่น รายได้จากการขายสินค้าและบริการ ดอกเบี้ย ค่าเช่า เงินปันผล ฯลฯ รายได้ของมูลนิธิหรือสมาคมที่ได้รับการยกเว้นภาษีเงินได้ตามมาตรา 65 ทวิ (13) ได้แก่

1) ค่าลงทะเบียนหรือค่าบำรุงที่ได้รับจาก

2) เงินหรือทรัพย์สินที่ได้รับจากการรับ

3) เงินหรือทรัพย์สินที่ได้รับจากการให้โดย

นอกจากนี้ ยังมีการยกเว้นภาษีเงินได้ให้แก่มูลนิธิหรือสมาคม เฉพาะเงินได้จากกิจการโรงเรียน เอกชนที่ได้ตั้งขึ้นตามกฎหมายว่าด้วยโรงเรียนเอกชน แต่ไม่รวมถึงเงินได้จากการขายของการรับจ้างทำของ หรือการให้บริการอื่นใดที่ โรงเรียนเอกชนซึ่งเป็นโรงเรียนประเภทอาชีวศึกษาได้รับจากผู้ซึ่งมิใช่นักเรียน (มาตรา 5 นว แห่งพระราชกฤษฎีกา(ฉบับที่ 10) พ.ศ. 2500)

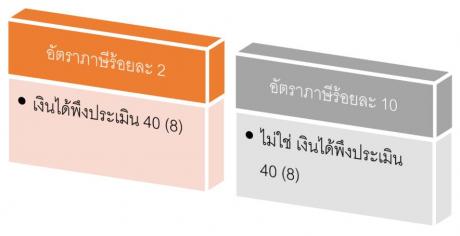

มูลนิธิและสมาคมต้องเสียภาษีเงินได้นิติบุคคลในอัตรา ดังนี้

1) เงินได้พึงประเมิน 40 (8) เงินได้จากการธุรกิจ การพาณิชย์ การเกษตร การอุตสาหกรรม การขนส่ง หรือ การอื่น ๆ เสียร้อยละ 2 ของรายได้ก่อนหักรายจ่าย

2) เงินได้อื่น ๆ นอกจาก 1) เสียร้อยละ 10 ของรายได้ก่อนหักรายจ่ายการคำนวณภาษีเงินได้ของมูลนิธิ หรือสมาคมจะต้องคำนวณตามรอบระยะเวลาบัญชีด้วย

3. การยื่นแบบแสดงรายการและชำระภาษี

3.1 กิจการขนส่งระหว่างประเทศของบริษัทหรือนิติบุคคลต่างประเทศ จะต้องยื่นแบบแสดงรายการและชำระภาษีเงินได้นิติบุคคลภายใน 150 วัน นับแต่วันสุดท้ายของรอบระยะเวลาบัญชี กิจการขนส่งระหว่างประเทศนี้ ไม่ต้องยื่นเสียภาษีครึ่งรอบระยะเวลาบัญชีแต่อย่างใด แบบแสดงรายการที่ใช้ยื่น คือ ภ.ง.ด.52 (ยื่นรอบระยะเวลาบัญชี ละ 1 ครั้ง)

3.2) มูลนิธิและสมาคมที่ประกอบกิจการมีรายได้ ต้องยื่นแบบแสดงรายการและชำระภาษีภายใน 150 วัน นับแต่วันสุดท้ายของรอบระยะเวลาบัญชีแบบแสดงรายการที่ใช้ยื่นคือ ภ.ง.ด. 55 (ยื่นรอบระยะเวลาบัญชีละ 1 ครั้ง) ในการยื่นแบบแสดงรายการนั้นมูลนิธิและสมาคมต้องแสดงบัญชีรายได้ ก่อนหักรายจ่ายใด ๆ ที่มีผู้สอบบัญชี ตามมาตรา 3 สัตต ตรวจสอบและรับรองในรอบระยะเวลาบัญชีดังกล่าวด้วย แต่ไม่ต้องแนบงบดุลแต่อย่างใด

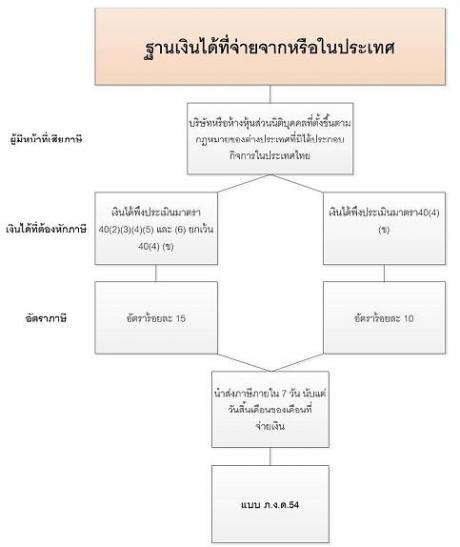

4. ฐานเงินได้ที่จ่ายจากหรือในประเทศ มีรายละเอียดดังนี้

4.1 ผู้มีหน้าที่เสียภาษี บริษัทหรือห้างหุ้นส่วนนิติบุคคลที่ตั้งขึ้นตามกฎหมายของต่างประเทศที่มิได้ประกอบกิจการในประเทศไทย และได้รับเงินได้พึงประเมินตามมาตรา 40(2)(3)(4)(5) หรือ (6) ที่จ่ายจากหรือในประเทศไทย การเสียภาษีกรณีนี้กฎหมายให้เสียโดยวิธีหักภาษี ไม่ว่าใครจะเป็นผู้จ่ายเงินได้ก็ตาม ยกเว้น กรณีที่เป็นการจ่ายเงินได้ดังกล่าวให้กับบริษัทหรือห้างหุ้นส่วนนิติบุคคลในต่างประเทศซึ่งเป็นสาขาของบริษัท หรือห้างหุ้นส่วนนิติบุคคลที่ตั้งขึ้นตามกฎหมายไทย

4.2 เงินได้ที่ต้องหักภาษี

1) เงินได้พึงประเมินตามมาตรา 40(2) ได้แก่ เงินได้เนื่องจากหน้าที่ หรือตำแหน่งงานที่ทำ หรือจากการรับทำงานให้ (ค่าธรรมเนียมค้ำประกันเงินกู้ยืม ในทางปฏิบัติถือเป็นเงินได้พึงประเมิน ประเภทที่ 8)

2) เงินได้พึงประเมินตามมาตรา 40(3) ได้แก่ ค่าแห่งกู๊ดวิลล์ ค่าแห่งลิขสิทธิ์ หรือสิทธิอย่างอื่น เงินปี หรือเงินได้มีลักษณะเป็นเงินรายปีอันได้มาจากพินัยกรรม นิติกรรมอย่างอื่นหรือคำพิพากษาของศาล

3) เงินได้พึงประเมินตามมาตรา 40(4) ได้แก่เงินได้ที่เป็น

ก. ดอกเบี้ยพันธบัตร ดอกเบี้ยเงินฝาก ดอกเบี้ยหุ้นกู้ ดอกเบี้ยตั๋วเงิน ดอกเบี้ยเงินกู้ยืม ไม่ว่าจะมีหลักประกันหรือไม่ก็ตาม

กรณีได้เงินได้ที่เป็นดอกเบี้ยจากรัฐบาล หรือสถาบันการเงินที่มีกฎหมายโดยเฉพาะของประเทศไทย จัดตั้งขึ้นสำหรับให้กู้ยืมเพื่อส่งเสริมเกษตรกรรม พาณิชยกรรม หรืออุตสาหกรรม ไม่ต้องเสีย ภาษีฐานนี้ (มาตรา 70 วรรค 2)

ข. เงินปันผล เงินส่วนแบ่งของกำไรหรือประโยชน์อื่นใดที่ได้จากบริษัท หรือห้างหุ้นส่วนนิติบุคคลหรือกองทุนรวม

ค. เงินโบนัสที่จ่ายแก่ผู้ถือหุ้นหรือผู้เป็นส่วนในบริษัท หรือห้างหุ้นส่วนนิติบุคคล

ง. เงินลดทุนของบริษัทหรือห้างหุ้นส่วนนิติบุคคล เฉพาะส่วนที่จ่ายไม่เกินกว่ากำไรและเงินที่กันไว้รวมกัน

จ. เงินเพิ่มทุนของบริษัทหรือห้างหุ้นส่วนนิติบุคคล ซึ่งตั้งกำไรที่ได้มาหรือเงินที่กันไว้รวมกัน

ฉ. ผลประโยชน์ที่ได้จากการที่บริษัทหรือห้างหุ้นส่วนนิติบุคคลควบเข้ากันหรือรับช่วงกัน หรือเลิกกัน ซึ่งตีราคาเป็นเงินได้เกินกว่าเงินทุน

ช. ผลประโยชน์ที่ได้จากการโอนการเป็นหุ้นส่วน หรือโอนหุ้น หุ้นกู้ พันธบัตร หรือ ตั๋วเงิน หรือตราสารแสดงสิทธิในหนี้ที่บริษัทหรือห้างหุ้นส่วนนิติบุคคลหรือบุคคลอื่นเป็นผู้ออก ทั้งนี้เฉพาะซึ่งตีราคาเป็นเงินได้เกินกว่าที่ลงทุน

4) เงินได้พึงประเมินตามมาตรา 40(5) ได้แก่ เงินหรือประโยชน์อย่างอื่นที่ได้เนื่องจากการให้เช่า ทรัพย์สิน

5) เงินได้พึงประเมินตามมาตรา 40(6) ได้แก่ เงินได้จากวิชาชีพอิสระ คือวิชากฎหมาย การประกอบโรคศิลป์ วิศวกรรม สถาปัตยกรรม การบัญชี ประณีตศิลปกรรม

4.3 อัตราภาษี

(1) เงินได้พึงประเมินมาตรา 40(2)(3)(4)(5) และ (6) นอกจากเงินได้พึงประเมินตามมาตรา 40(4)(ข) ดังจะกล่าวต่อไปใน 2) ให้คำนวณหักภาษีในอัตราร้อยละ 15

(2) เงินได้พึงประเมินตามมาตรา 40(4)(ข) ให้คำนวณหักภาษีในอัตราร้อยละ 10

4.4 การยื่นแบบแสดงรายการชำระภาษี

ผู้จ่ายเงินได้จะต้องหักภาษี ณ ที่จ่าย และยื่นแบบแสดงรายการและนำส่งภาษีภายใน 7 วัน นับแต่วันสิ้นเดือนของเดือนที่จ่ายเงินได้พึงประเมินแบบแสดงรายการที่ยื่น ได้แก่ แบบ ภ.ง.ด.54 (ถ้าไม่มีการส่งเงินได้ไปต่างประเทศก็ไม่ต้องยื่น)

5. ฐานเงินกำไร หรือเงินประเภทอื่นใดที่กันไว้จากกำไรหรือที่ถือได้ว่าเป็นเงินกำไร มีรายละเอียดดังนี้

5.1 ผู้มีหน้าที่เสียภาษี ได้แก่ บริษัทหรือห้างหุ้นส่วนนิติบุคคลซึ่งจำหน่ายเงินกำไร หรือเงินประเภทอื่นใดที่กันไว้จากกำไรหรือที่ถือได้ว่าเป็นเงินกำไรออกไปจากประเทศไทย

5.2 อัตราภาษี วิธีการเสียภาษีการจำหน่ายเงินกำไรไปต่างประเทศนี้ ให้เสียภาษีโดยหักจากจำนวนเงินที่จำหน่ายในอัตราร้อยละ 10

5.3 การยื่นแบบแสดงรายการและชำระภาษี บริษัทหรือห้างหุ้นส่วนนิติบุคคลที่จำหน่ายเงินกำไรไปต่างประเทศ จะต้องยื่นแบบแสดงรายการและชำระภาษี ภายใน 7 วันนับแต่วันสิ้นเดือนของเดือนที่จำหน่ายเงินกำไร แบบแสดงรายการที่ใช้ยื่น ได้แก่ ภ.ง.ด. 54 (ยื่นทุกครั้งที่มีการจำหน่ายเงิน กำไรออกไปจากประเทศไทย ถ้าเก็บกำไรไว้ในประเทศไทยไม่ต้องเสียภาษีฐานนี้)

-

- บริษัทหรือห้างหุ้นส่วนนิติบุคคลที่ไม่ใช่บริษัทหรือห้างหุ้นส่วนนิติบุคคลตาม (1.2) สำหรับรอบระยะเวลาบัญชีที่เริ่มในหรือหลังวันที่ 1 มกราคม พ.ศ. 2558 แต่ไม่เกินวันที่ 31 ธันวาคม พ.ศ. 2558 ให้คำนวณภาษีในอัตราร้อยละ 20 ของกำไรสุทธิ

- กรณีเป็นบริษัทหรือห้างหุ้นส่วนนิติบุคคลที่มีทุนจดทะเบียนที่ชำระแล้วในวันสุดท้ายของรอบระยะเวลาบัญชีไม่เกิน 5 ล้านบาท และมีรายได้จากการขายสินค้าและการให้บริการในรอบระยะเวลาบัญชี ไม่เกิน 30 ล้านบาท ต่อเนื่องกัน ตั้งแต่รอบระยะเวลาบัญชีที่เริ่มในหรือหลังวันที่ 1 มกราคม พ.ศ. 2555 เป็นต้นมาโดยในรอบระยะเวลาบัญชีที่เริ่มในหรือหลังวันที่ 1 มกราคม พ.ศ. 2558 เป็นต้นไป ให้คำนวณภาษี ในอัตราตามตารางด้านบน⇑

- กรณีเป็นกิจการสำนักงานปฏิบัติการภูมิภาคให้คำนวณภาษีในอัตราร้อยละ 10 ของกำไรสุทธิ สำหรับรายได้ที่ได้รับจากวิสาหกิจในเครือหรือสาขาต่างประเทศของสำนักงานฯ ดังต่อไปนี้

(ก) รายได้จากการให้บริการของสำนักงานฯ ได้แก่ วิสาหกิจในเครือหรือสาขาต่างประเทศของสำนักงานฯ

(ข) ดอกเบี้ยรับ ทั้งนี้ เฉพาะดอกเบี้ยเงินกู้ยืมที่สำนักงานฯ ได้กู้มาเพื่อให้กู้ยืมต่อ

(ค) ค่าสิทธิ รวมทั้งค่าสิทธิที่ได้รับจากบริษัทหรือห้างหุ้นส่วนนิติบุคคลที่เกี่ยวข้อง ซึ่งได้แก่ บริษัทหรือห้างหุ้นส่วนนิติบุคคลที่นำผลการวิจัยและพัฒนาเทคโนโลยีของสำนักงานไปใช้ในการผลิตสินค้าหรือให้บริการแก่สำนักงานฯ วิสาหกิจในเครือหรือสาขาต่างประเทศของสำนักงาน ฯ ทั้งนี้ เฉพาะค่าสิทธิที่เกิดจากผลการวิจัยและพัฒนาเทคโนโลยีของสำนักงานฯ ที่กระทำขึ้นในประเทศไทย - กรณีเป็นกิจการนำเข้าส่งออกไปนอกราชอาณาจักรในเขตปลอดอากรหรือระหว่างเขตปลอดอากรตามกฎหมายว่าด้วยศุลกากร ที่ได้รับอนุญาตจากกระทรวงพลังงานให้ค้าน้ำมันเชื้อเพลิง ให้คำนวณภาษีในอัตราร้อยละ 10 ของกำไรสุทธิในรอบระยะเวลาบัญชีที่เริ่มในหรือหลังวันที่ 1 มกราคม พ.ศ. 2547 เป็นต้นไป สำหรับรายได้จากการประกอบธุรกรรมการซื้อขายน้ำมันเชื้อเพลิง รวมถึงการซื้อและขายน้ำมันเชื้อเพลิงตามสัญญาซื้อขายล่วงหน้าด้วย ทั้งนี้ บริษัทซึ่งประกอบกิจการที่มีรายได้จากการประกอบธุรกรรมและการซื้อขายน้ำมันเชื้อเพลิงได้แจ้งการเป็นผู้ได้รับอนุญาตจากกระทรวงพลังงานในรอบระยะเวลาบัญชีใด ให้ได้รับสิทธิลดอัตราภาษีเงินได้นิติบุคคล ตั้งแต่รอบระยะเวลาบัญชีนั้นเป็นต้นไป

- กรณีเป็นกิจการตั้งอยู่ในเขตพัฒนาพิเศษเฉพาะกิจซึ่งประกอบด้วย จังหวัดนราธิวาส จังหวัดปัตตานี จังหวัดยะลา จังหวัดสงขลาเฉพาะในท้องที่อำเภอจะนะ อำเภอเทพา อำเภอนาทวี และอำเภอ สะบ้าย้อย และจังหวัดสตูล และมีรายได้ที่เกิดขึ้นจากการผลิตสินค้าหรือการขายสินค้าหรือการให้บริการ ในเขตพัฒนาพิเศษเฉพาะกิจ ให้คำนวณภาษีในอัตราร้อยละ 3 ของกำไรสุทธิ สำหรับ 3 รอบระยะเวลาบัญชี ตั้งแต่รอบระยะเวลาบัญชี 2558 ที่เริ่มในหรือหลังวันที่ 1 มกราคม พ.ศ. 2558 ถึงรอบระยะเวลาบัญชี 2560 ที่สิ้นสุดภายในหรือหลังวันที่ 31 ธันวาคม พ.ศ. 2560

- กรณีกิจการเป็นศูนย์กลางการหาสินค้าเพื่อการผลิตระหว่างประเทศ ให้คำนวณภาษีในอัตราร้อยละ 15 ของกำไรสุทธิ

- กรณีได้รับอนุมัติจากกรมสรรพากรให้เสียภาษีจากยอดรายรับก่อนหักรายจ่าย ให้เสียภาษีในอัตราร้อยละ 5 ของยอดรายรับ

แหล่งอ้างอิง

กรมสรรพากร. ความรู้เรื่องภาษี: ฐานภาษีของภาษีเงินได้นิติบุคคล. [ออนไลน์]. สืบค้นจาก: http://www.rd.go.th/publish/308.0.html (วันที่สืบค้น 3 ส.ค.2558).

กรมสรรพากร. พระราชกฤษฎีกาว่าด้วยการลดอัตราและยกเว้นรัษฎากร (ฉบับที่ 583) พ.ศ.2558. [ออนไลน์]. สืบค้นจาก: http://www.rd.go.th/publish/49984.0.html (วันที่สืบค้น 3 ส.ค.2558).

สุเทพ พงษ์พิทักษ์. (2554). คำอธิบายประมวลรัษฎากร ภาค 1 ความรู้เบื้องต้นเกี่ยวกับประมวลรัษฎากร. กรุงเทพฯ. บริษัท พรีเมียร์ โปร จำกัด.

ยุพดี ศิริวรรณ. (2557). การบัญชีภาษีอากร. นนทบุรี. ห้างหุ้นส่วนจำกัด จำปาทอง พริ้นติ้ง.